一旦买量逻辑受到质疑,A股游戏公司业绩乃至估值将会受到不小的影响。

10月12日,在两市大涨的同时,A股游戏公司却迎来了“黑色星期一”。包括三七互娱(002555.SZ)、吉比特(603444.SH)、完美世界(002624.SZ)等在内的游戏股纷纷大跌,其中三七互娱以跌停报收10%,吉比特和完美世界分别下跌8.84%和5.50%。值得注意的是,这三家公司都是游戏股中的白马,今年以来股价涨幅分别为41.7%、96.6%和11.8%。

今日白马游戏股的闪崩,可能和周末的一次券商电话会议有关。

该券商在电话会议中指出,一些游戏公司买量的ROI(投资回报率)未来将会下降。ROI下降与两方面因素有关:一是买量成本上升,头条系2019年的买量成本与2018年持平,2019年头条给代理商的返点是7%,而2020年降低到2%,目前很多游戏公司花数亿元甚至数十亿元进行买量,即使是这5%的变化也会对公司净利润产生显著影响。二是长期买量后,某些游戏由于受众有限,其用户量和ARPU值(每用户平均收入)会接近天花板,越接近天花板,买量效率就会越低。

券商电话会议中着重提到的买量对于游戏公司的业绩至关重要。近几年,买量已经几乎成为每家游戏公司的必选操作。

一家小型游戏公司的CEO张邦(化名)告诉界面新闻,“2016年以前游戏推广方式主要靠渠道联运,那时候应用商店是下载游戏的主要渠道,我们和渠道分成,渠道使用户更容易找到我们的游戏,这其实是一种被动展示。而买量是主动展示,我们把游戏推广内容做成图片或视频,在社交媒体、新闻资讯、短视频等平台上投放,吸引用户观看并下载,效果还可以,所以这两年我们主要把钱花在买量上了。”

换而言之,买量的逻辑在于,游戏公司使用前期的推广费用换取用户,用户对游戏“上瘾“后,游戏公司会逐步减少推广费用,买量的投入相比用户为游戏充值而创造的LTV(生命周期总价值),就是买量的投资回报率,这个回报率只要在一定水平之上,游戏公司就会维持买量的策略。

以完美世界为例,公司2020年上半年投入市场费用为5.59亿元,而上年同期的市场费用仅为1.63亿元,市场费用增加近3倍。

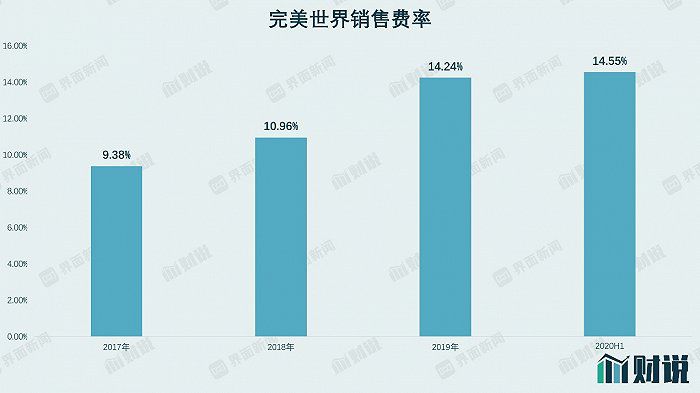

过去几年,完美世界销售费用占收入的比例逐年提高,从2017年、2018年、2019年和2020年上半年分别为的9.38%、10.96%、14.24%和14.55%。

数据来源:Wind,界面新闻研究部

事实上,销售费用占营收比例逐步提高,本身就说明买量的效果可能是下降的。不过在当前情况下,即使效果有所下降,游戏公司可能依然有利可图。

但从长期看,游戏公司买量策略的持续性堪忧。

首先是多数游戏公司对于头条系基本没有议价能力,买量推广单价长期看涨。如果把用户在手机上的注意力已经基本饱和,能够占据用户时间的应用的APP自然愈发稀缺。

第二是部分未上市优质游戏公司如莉莉丝、米哈游等舍弃传统应用市场渠道,全部押注买量,其较高游戏质量可以带来更高的用户LTV,理论上可以承受更高的买量价格,将破坏原有的买量格局。

第三是头条系自研游戏的战略始终在推进,当头条系游戏发展到一定阶段,理论上可以形成闭环生态,造成“肥水不流外人田”的局面。

今日的游戏股大跌恐怕只是个开始。一旦买量逻辑受到质疑,A股游戏公司业绩乃至估值将会受到不小的影响。

作者:曹立CL

来源:界面

地址:https://www.jiemian.com/article/5101124.html