完整版报告可添加AdTiming负责人二维码获取

本文以报告中的埃及移动应用市场为例,展示分析内容。

1.宏观分析

人口基数较庞大:埃及总人口约1亿,在中东排第1,非洲排第2。

教育普及且有一定实力:识字率为75.84%,实行普及小学义务教育制度。大学高等教育平均入学率达32%。

劳动力特征:劳动力为3千万。在埃及新兴的青年人口及大学毕业生中,失业率尤其高。

文化特点:具有非洲典型的阿拉伯文化,其重点城市包含有法国、希腊、土耳其和叙利亚文化。

年轻化国度:年龄中位数为24岁,其中男性占比50.53%,略多于女性。

埃及在经济、科技领域方面长期处于非洲领先态势。也是非洲大陆第三大经济体。该国属于开放型市场经济,拥有相对完整的工业、农业和服务业体系。服务业约占国内生产总值的50%。工业以纺织、食品加工等轻工业为主。

世界银行在其最新的中东北非经济报告中表示,预计2020/2021财年埃及的国内生产总值(GDP)实际增长3.5%,埃及成为中东北非地区唯一可实现正增长的国家。世界银行预计埃及的经济将在2021/2022财年恢复疫情前的增长率,将在2022/2023年达到5.8%的增长率。

但同时到2020年底,受疫情影响,埃及的贫困人口(日均收入不足3.2美元)的比例将上升至30.5%。

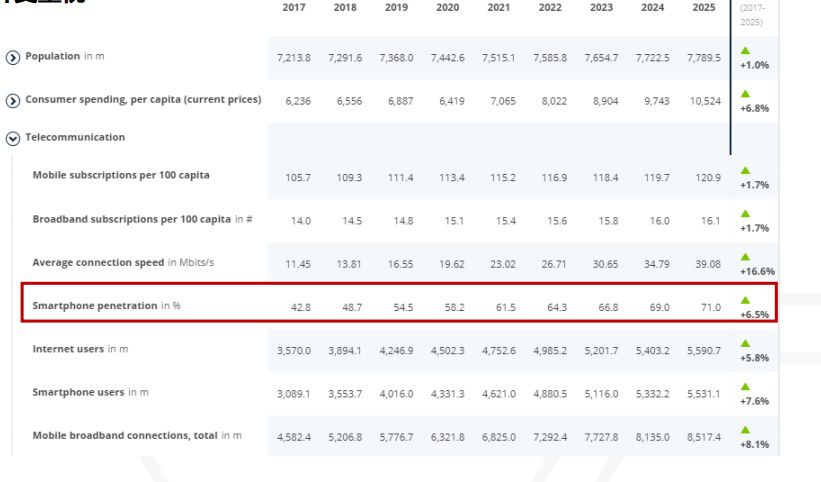

为提高互联网速度,近年来埃及在升级网络基础设施领域已投入16亿美元,互联网发展计划正在稳步实施。平均网速从2018年6月的5.7Mbps提升到目前的15.5Mbps。埃及政府还将投入4亿美元,以实现互联网连接到200万户家庭,到2020年底平均网速提高至20Mbps。目前埃及智能手机用户渗透率达58.2%,手机操作系统占比为安卓90.65%,iOS9.2%。

2.埃及:移动应用市场概况

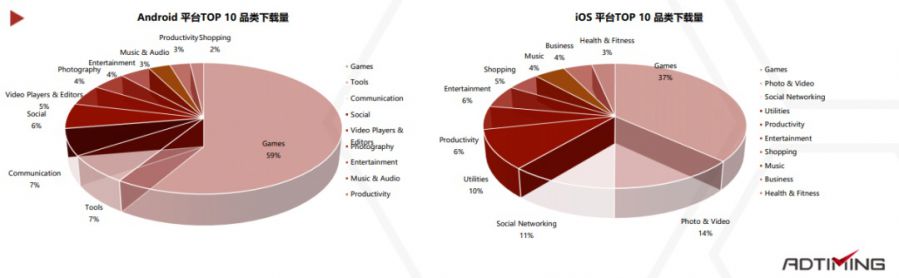

2019年10月~2020年10月间,埃及的TOP10品类APP下载量占比如图所示,双平台均为游戏类应用占比最高,其次工具、社交、摄影摄像类应用也位列头部。

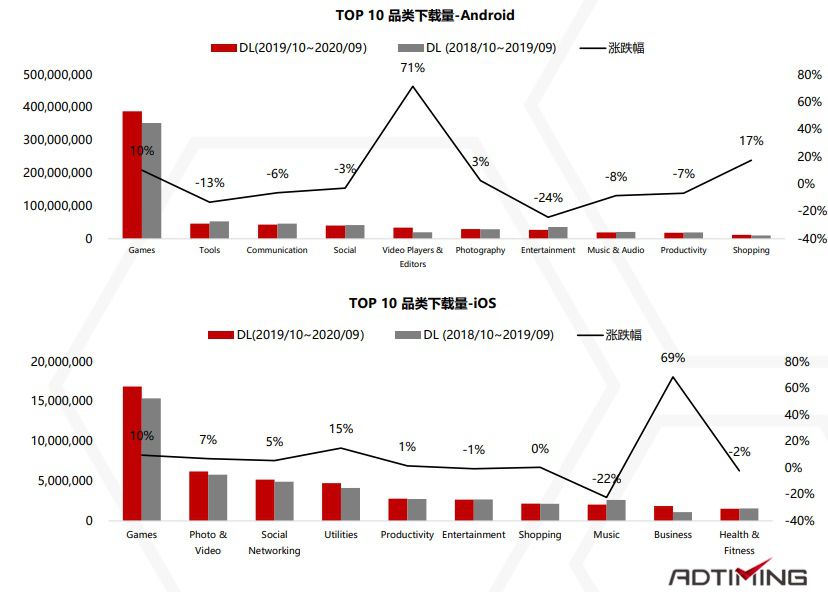

2019年10月~2020年10月间,埃及的下载量TOP10品类APP及增长率如图所示,明显看出游戏作为顶流品类依然在上涨,同样保持涨势的还有摄影摄像类应用。

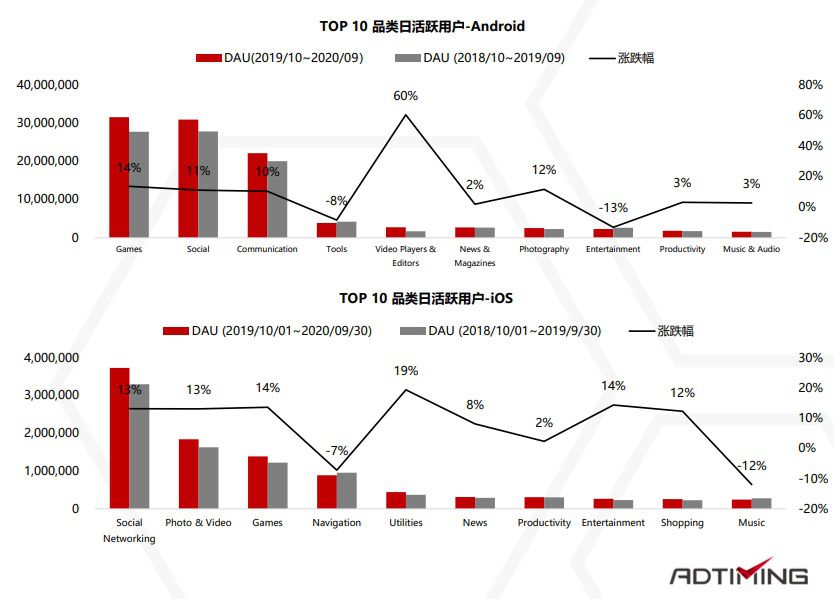

2019年10月~2020年10月间,埃及的日活跃用户TOP10品类APP表现如图所示,

双平台差异明显,但社交、游戏类应用活跃用户均较多且保持10%以上的增长。

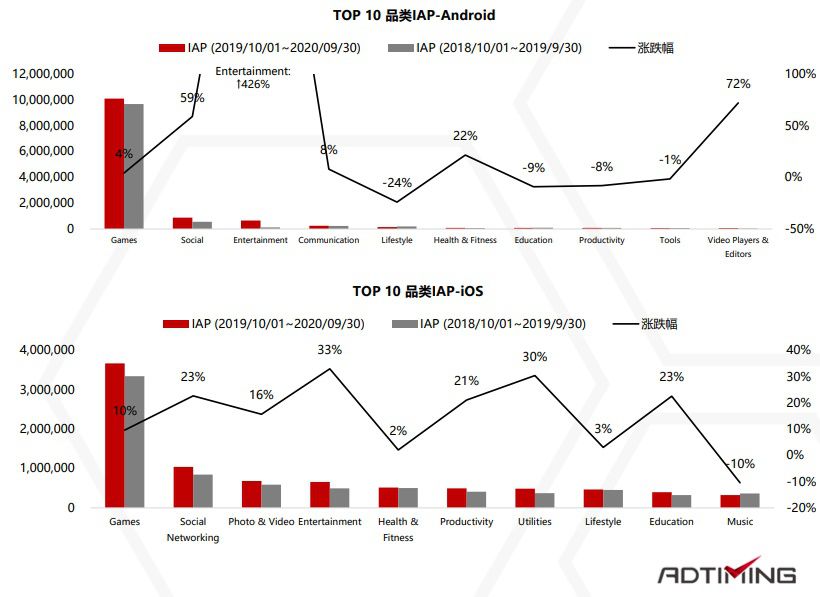

2019年10月~2010年10月间,埃及的IAPTOP10品类APP表现如图所示,游戏、社交的变现能力最强且保持增长,而娱乐类应用在双平台均增幅抢眼。

3.热门品类分析

1)Android市场游戏品类小结

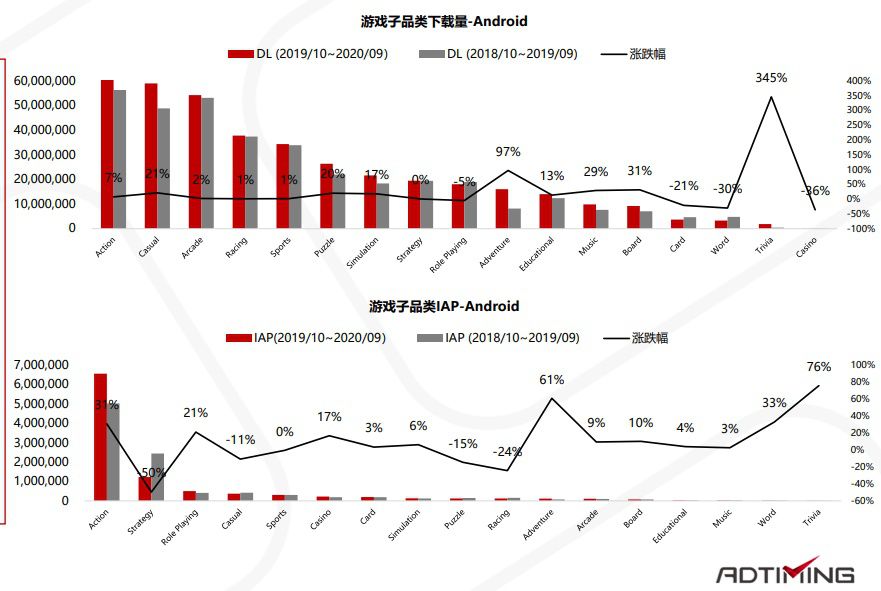

游戏热门品类:Action、Casual、Arcade、Racing、Sports下载量排名前5,Action、Strategy的IAP营收远高于其它品类。

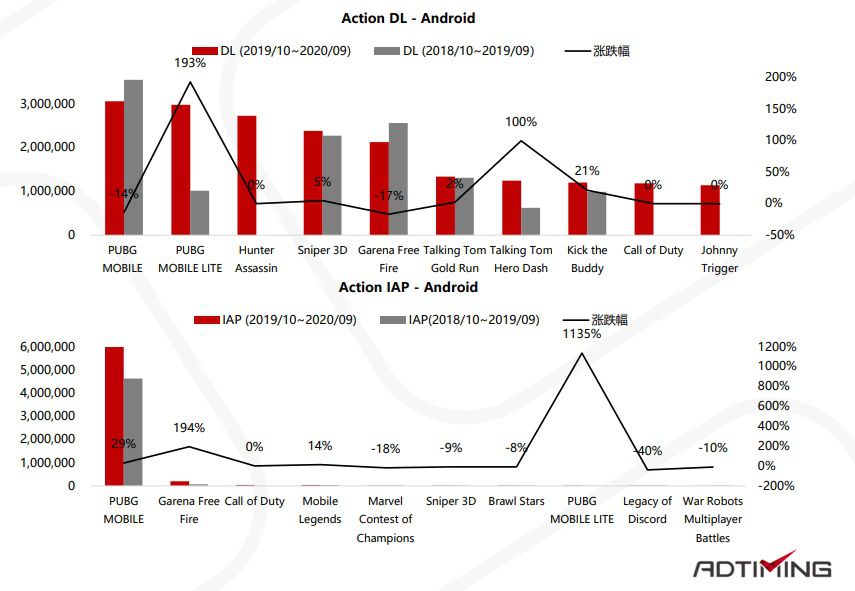

动作类游戏:动作类游戏下载量普遍上涨且新游迅速跻身TOP10,近1年此品类在埃及更受用户青睐,且市场繁荣活跃。IAP方面,品类整体呈上行态势,爆发式的增长更多集中在了个别爆款游戏上。《PUBG MOBILE》当仁不让地同时登顶下载量与IAP榜TOP1,而《PUBG MOBILE LITE》则贡献了用户数量与内购的最高涨幅。

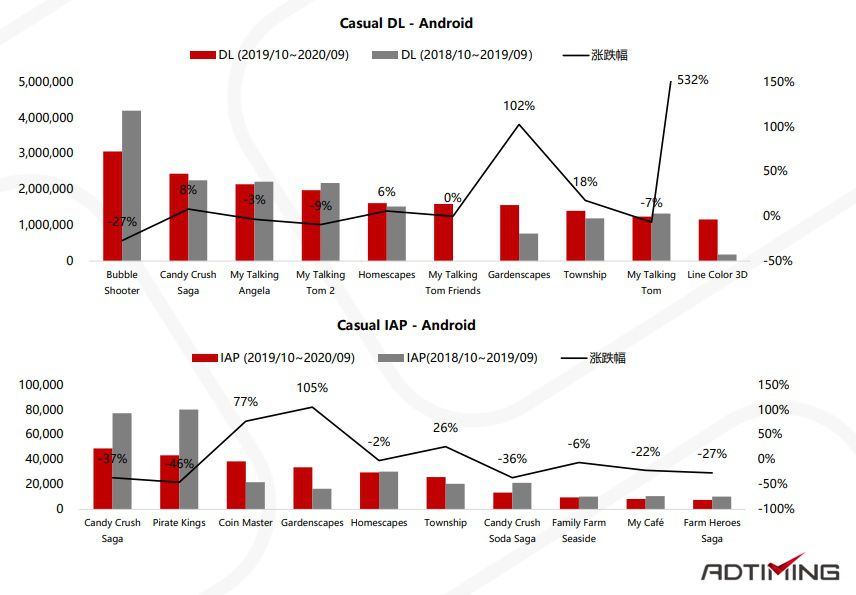

休闲类游戏:埃及休闲市场基本被大厂垄断,厂商高度集中,TOP10基本被Outfit7 Limited与Playrix瓜分,其它厂商加总后仅占30%,休闲市场马太效应明显。IAP营收能力最强的仍为King出品的的《Candy Crush Saga》。

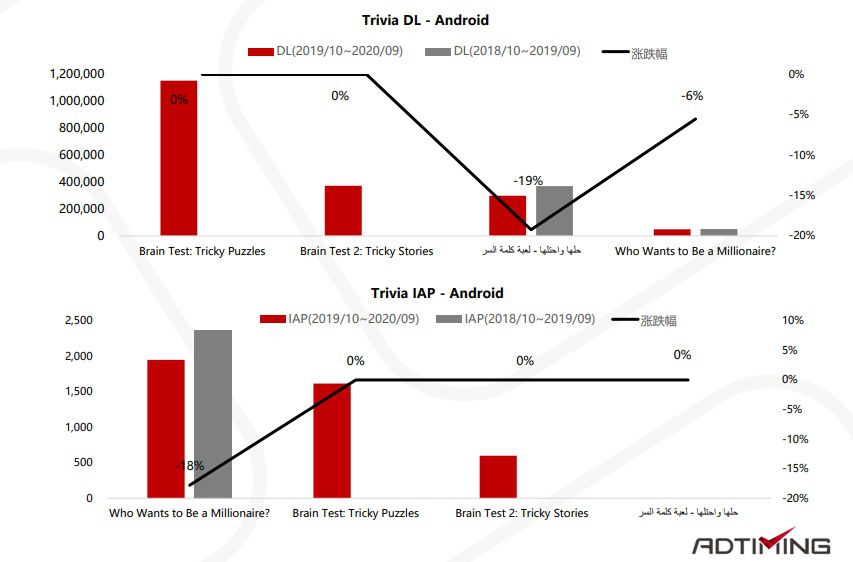

益智问答类游戏:埃及的益智问答品类的APP绝对数量不多,但基本都为新品,益智问答类游戏在埃及市场处于蓝海地位。此品类中Unico Studio发布的两款新游下载量迅速登顶,而相对发布时间最长的《Who Wants to Be a Millionaire?》则获得了更好的IAP收入。

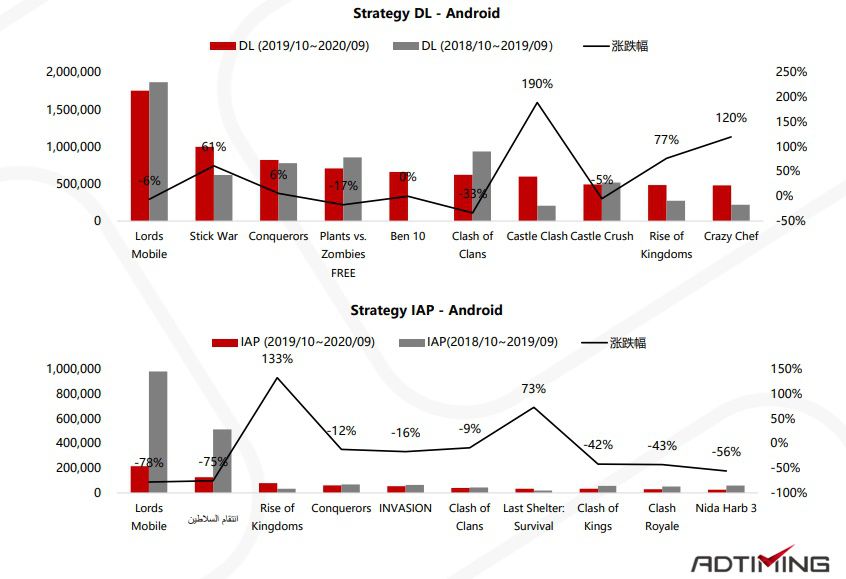

策略类游戏:策略类游戏的IAP变现能力突出,在所有细分品类中仅次于动作类。埃及市场中,《Lords Mobile:Kingdom Wars》贡献了最高IAP收入,而《Rise of Kingdoms

ost Crusade》则带来了最高的IAP增长率。且老游的营收能力普遍强于新游。

ost Crusade》则带来了最高的IAP增长率。且老游的营收能力普遍强于新游。

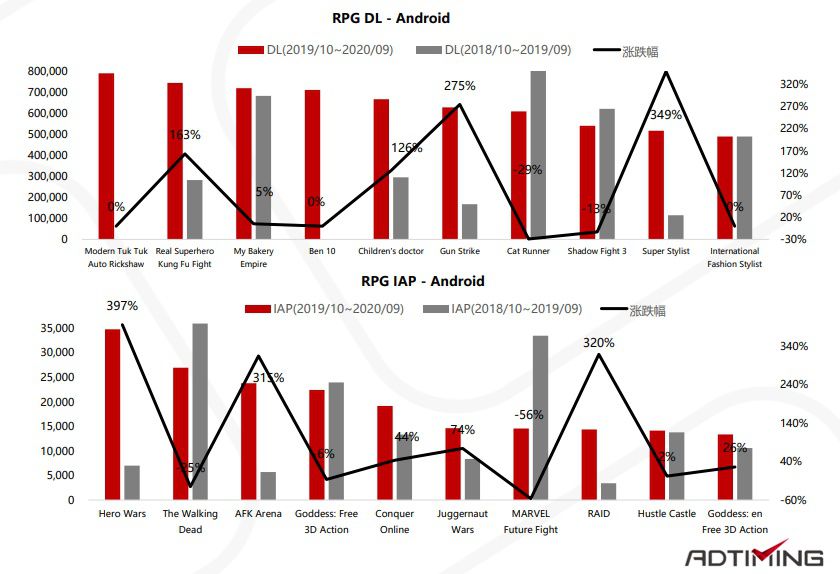

RPG类游戏:RPG品类的内购能力也不容小觑,仅次于动作类和策略类。《Hero Wars》贡献了最高的IAP营收及增长。而在下载量方面,头部爆款间普遍上涨且平分秋色,《Modern Tuk Tuk Auto Rickshaw》作为新游迅速占领头部市场。IAP居前的RPG类游戏中,八成已发布3~6年,最新的一款也发布于2年前,老游的营收能力普遍更强。

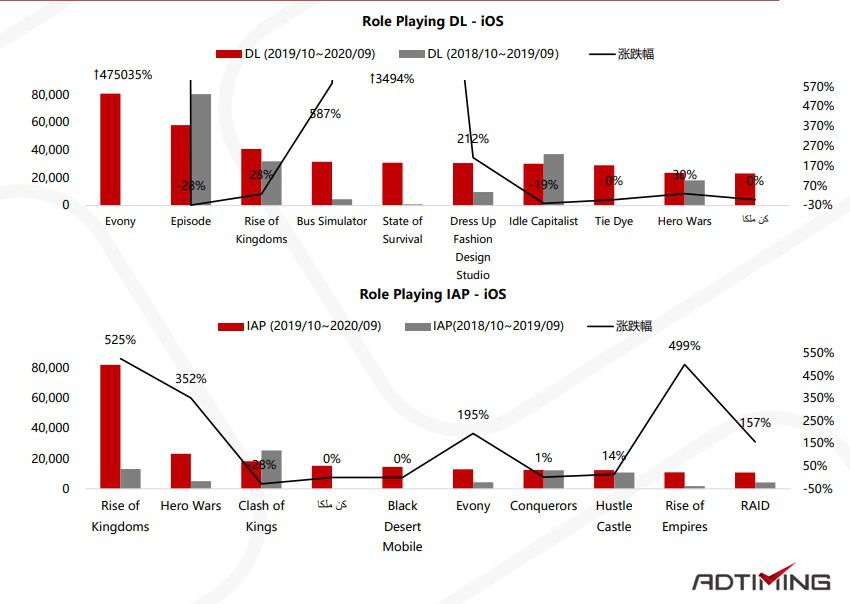

2)iOS市场游戏品类小结

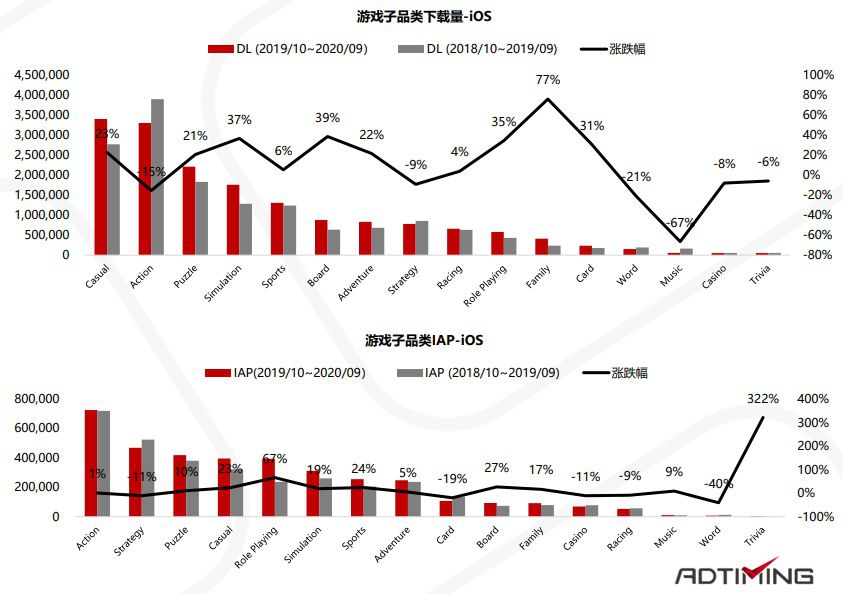

游戏热门品类:Casual、Action、Puzzle、Simulation、Sports下载量排名前5,Action、Strategy、Puzzle的IAP营收位列TOP3。

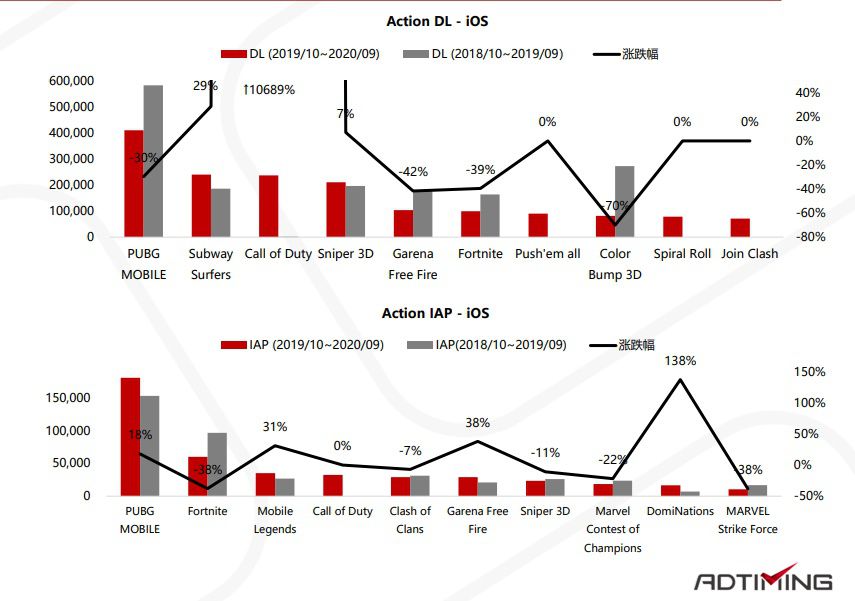

动作类游戏:头部市场的IAP的增长情况更好一些,半数都处于增长。《PUBG MOBILE》同时登顶下载量与IAP榜,而《Call of Duty》则贡献了最高的下载增长率,《DomiNations》在IAP上涨势最高。在此品类上,美国与中国厂商的IAP变现能力更佳,其中美国厂商占半壁江山。

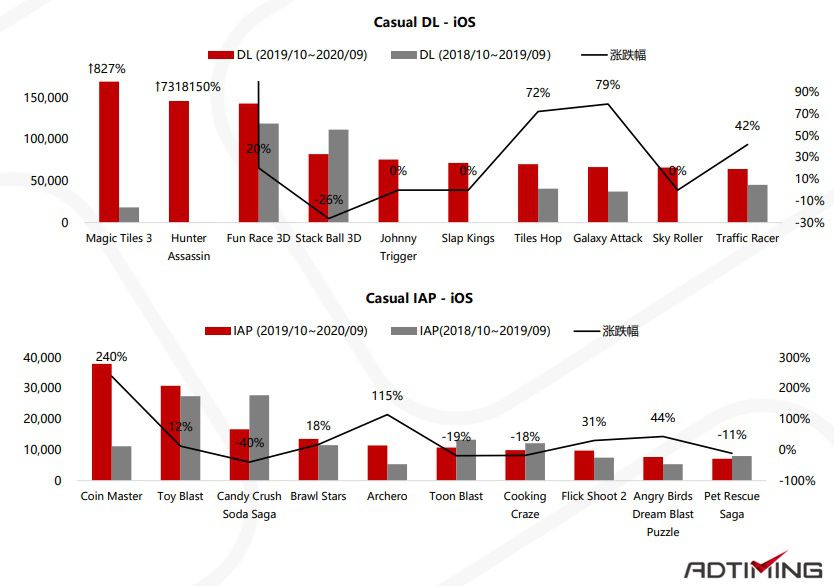

休闲类游戏:整体下载量与IAP都在上行。头部市场下载量最高的游戏为《Magic Tiles 3》和《Hunter Assassin》,后者的增长率居首且涨幅巨大。《Coin Master》则登顶IAP榜,且涨势同样居首位。休闲类游戏在2018年以后发布的占到八成,且厂商归属地较为集中,土耳其和新加坡的厂商最多。

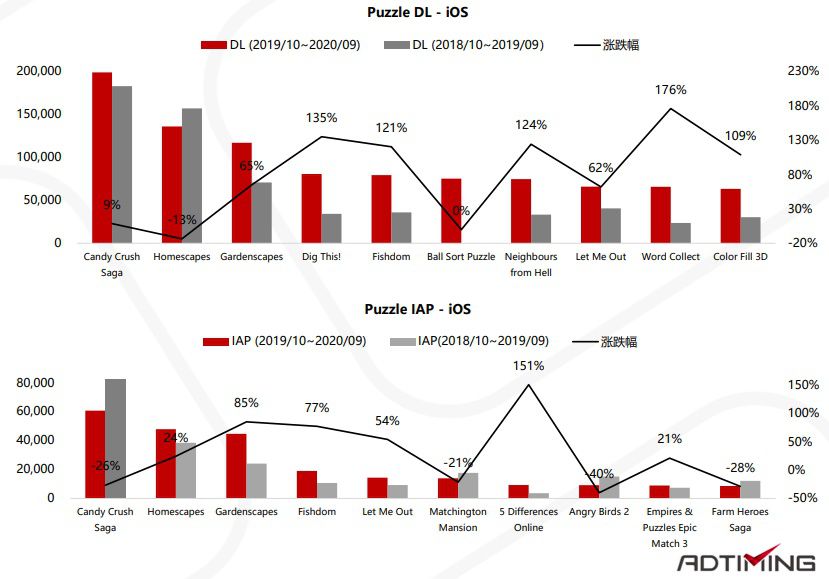

益智类游戏:整体下载量与IAP都在上行,头部市场下载量最高的游戏为《Candy Crush Saga》,增长率最高的则是《Word Collect》。此品类在2019年以后发布的约占三成。来自俄罗斯的厂商Playrix旗下有3个游戏入榜,Playrix成为此品类的最大赢家。

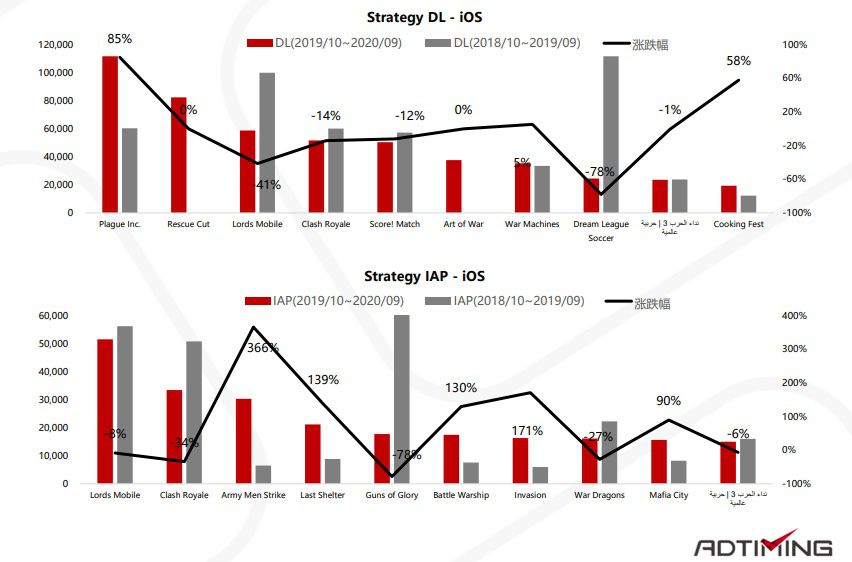

策略类游戏:策略类游戏的IAP变现能力突出,在所有细分品类中仅次于动作类。但是近1年,埃及头部市场的下载量与IAP均在下行。埃及市场的策略类游戏多集中于2016年~2017年发行,最新的游戏也发布了近3年,且头部厂商中有7成来自中国。

RPG类游戏:埃及市场的RPG品类虽然绝对值不高,但整体下载量与IAP均在上行,尤其IAP增长超过50%。《Evony》占据了下载量榜首,且涨势巨高。而《Rise of Kindoms》夺得了IAP榜单TOP1,同时增长率最高。在头部厂商中,中国与美国厂商的IAP变现能力相对更突出,其中中国厂商就有4款游戏入榜。

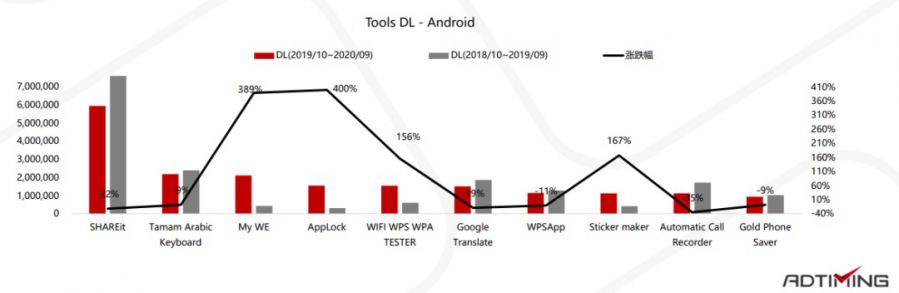

3)Android市场热门应用小结

工具类应用:工具类应用位于埃及热门品类TOP2,但是其下载量下滑超过10%。头部应用《My WE》《AppLock》保持了下载量4倍左右的增长,表现突出。在头部APP中,半数的发布时间都在6年以上,最新的APP也发布至少1年,上线较早的应用占据了头部位置。

通讯类应用:社交品类的下载量位列TOP3,近1年整体下载量微降。头部市场下载量的增长集中在少数爆款上,6成以上则在下行。在头部APP中,60%发布于2014年,30%发布于2016年。厂商多来自美国,本土的仅非洲西部的厂商Verizontal Technology挤入榜单。头部APP的核心用途以免费的语音和视频通话偏多,当地的手机通讯功能集成化程度还不高,且用户对视频通话有需求但价格敏感。

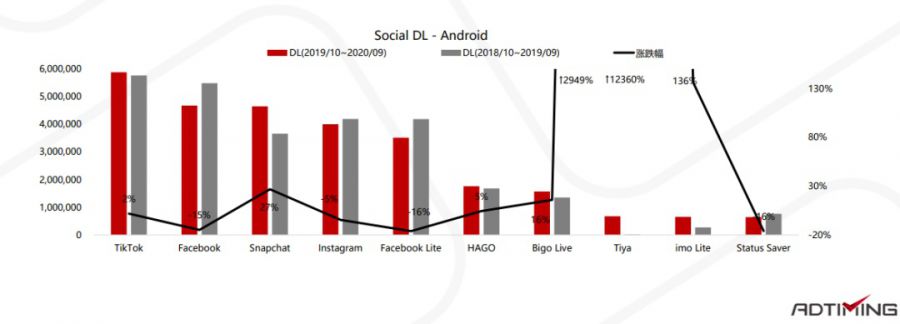

社交类应用:社交的下载量位列TOP4,近1年整体下载量微降,而个别APP呈现出高增长的态势,体量较小的《Tiya》下载量涨幅明显(年度环比涨幅12360%)。在头部APP中,60%已发布4年以上,2019年后发布的APP有3款。厂商以美国公司居多。头部应用的核心用途差异化较大,以满足基本的上网和通讯为主。

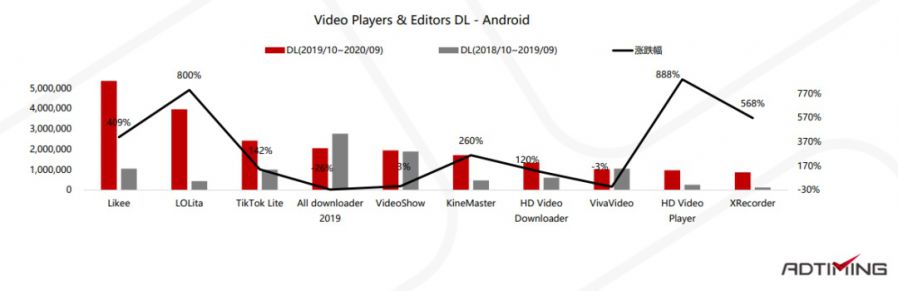

视频播放&编辑类应用:视频播放与编辑的下载量位列TOP5,并且近1年来高涨态势,涨幅超过60%。在此背景下,少数APP出现爆发式增长(主要集中在《LOLita》和《HD Video Downloader》上)。在头部APP中,4个发布于2014年,4个发布于2019年,新APP相对数量较多。厂商半数来自中国。头部APP的核心用途以短视频平台、视频播放器、视频编辑器为主。当地用户对视频应用有较高需求。

4)iOS市场热门应用小结

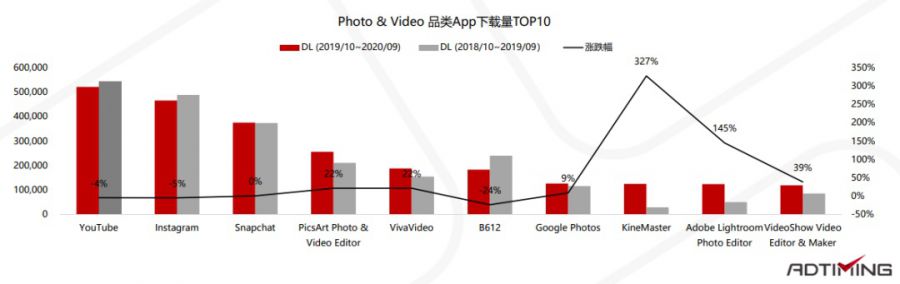

照片&视频类应用:照片&视频品类的下载量位列TOP2,近1年来保持7%的增长,头部市场流量微涨。流量增长主要集中在《KineMaster》《Adobe Lightroom Photo Editor》应用上。在头部APP中,发布时间跨度为2010年至2017年。厂商多来自中国和美国。

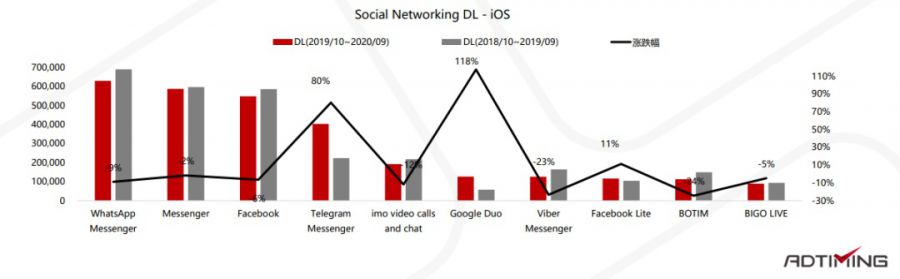

社交网络类游戏:社交网络类应用的下载量位列TOP3,近1年整体下载量有所上行。头部市场的下载增长集中在个别APP上,其余大部分在下行。头部APP的发布时间跨度达10年以上,最早的于2008年发布,最新的于2019年发布。7年以上的APP占60%。厂商以美国公司居多。核心用途以社交、语音、视频通话为主。用户群最大的是即时通讯软件《WhatsApp Messenger》。

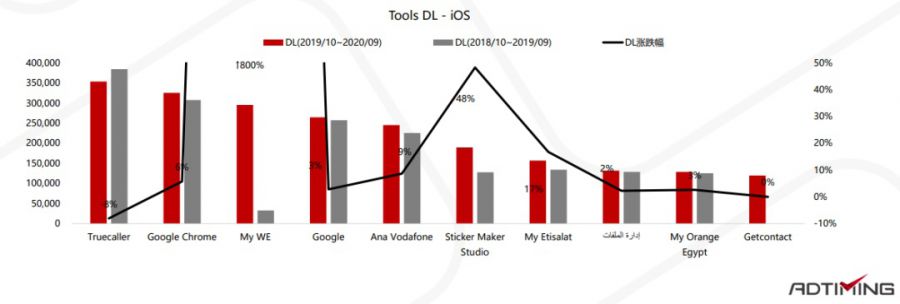

工具类游戏:工具类应用下载量整体上行,头部应用《My WE》表现出了超强的增长势头。Google系的搜索引擎与浏览器在榜单中不仅排名靠前,且仍保持上涨。头部APP至少发布都在2年以上,更有2款诞生于2009年以前。其中美国厂商占到3成,埃及、阿联酋也各有2款在榜,工具类应用较多本土软件挤入榜单。与Android相比,iOS的头部核心用途更为趋同,头部应用以支付、管理类软件、通信运营商类软件为主。

4.热门APP分析

动作游戏案例分析

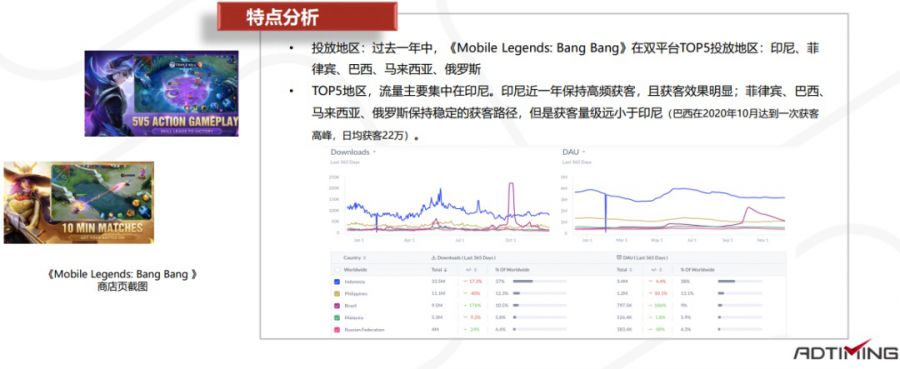

《Mobile Legends:Bang Bang》于2016年在双平台上线,是一款MOBA类游戏,游戏变现以内购为主。开发商为中国沐瞳科技,该公司多款游戏均在全球获得优秀成绩。游戏玩家主要以年轻群体为主,且男性玩家多于女性玩家。

休闲游戏案例分析

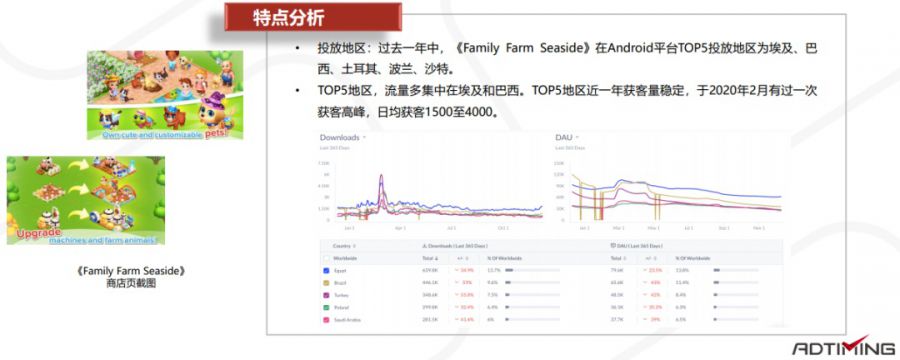

《Family Farm Seasi》于2014年5月在Android平台上线,是一款农场经营游戏,游戏变现以内购为主。开发商为中国CenturyGames。玩家扮演农场主,来经营农场饲养动物,是一款趣味性极高的农业模拟游戏。

工具类应用案例分析

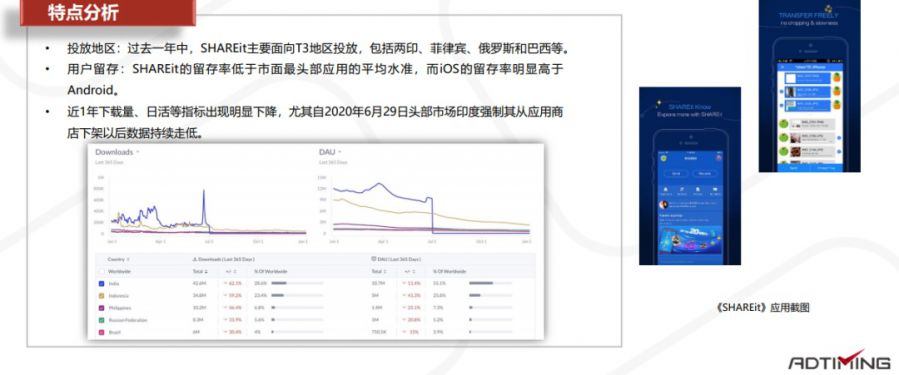

《SHAREit》于2014年上线,是一个跨平台共享文件的工具,不限格式,可离线传输。该应用独特性在于其可以无缝对接在线和离线工作。

来源:罗斯基

原文:https://mp.weixin.qq.com/s/F2RqpNRmL0lzmSRsjNyKCQ