当然,寄希望于颠覆式创新推动增长并非易事。在品类难以推陈出新的时候,从运营的角度,找到自己的“天时地利人和”可能更具性价比。

所谓“人和”,指的是拓展人脉资源,减少信息不对称,集体进军海外市场。今年下半年的ChinaJoy、TGS、G-Star等游戏行业广为人知的国际型展会中,中国游戏企业不只活跃在馆内,更多地也积极参与到展馆外的社交活动,与行业专家交流海外市场经验,以降低试错成本,提高成功概率。

“地利”则代表拓展海外市场版图,不忽视任何一个市场。比如近两年来,俄罗斯游戏市场成为广泛讨论的焦点,谷歌、苹果等大型企业撤离俄罗斯,但游戏玩家的需求仍在,使得这一市场出现了一些机会。机遇与挑战并存之下,部分从业者在继续拓展美日韩、港澳台、东南亚及拉美中东市场的同时,也提高了对俄罗斯游戏市场,包括对VK、Yandex等本地巨头平台的关注。

“天时”则指的是把握营销时机。在恰当的节点进行营销活动,可以提高CPM的竞争力,抓住市场机遇,促进产品下载量和收入的增长。在这一点上,“Q5”所引领着的创新潮流,正逐渐受到游戏公司的关注。

Q5指的是从12月初至次年1月末的时间段(Q5具体时长每年都有细微区别),覆盖圣诞节、元旦、春节等重要节日。Q5期间,流量成本来到了一个极具竞争力的水平,有业内人士曾公开分享指出,这时的流量成本显著下降。比如在美国,Q5单用户成本最便宜的时候降到了2美元,有的投放团队甚至放弃元旦假期加紧投放。

因此,把握Q5这一营销节点,顺应“天时”,游戏厂商有望实现更多突破。

游戏行业的Q5,值得深入挖掘

每年12月至次年1月,全球市场都将迎来节假日的密集期,耳熟能详的节日包括圣诞节、元旦节,如果进一步深入挖掘,天主教及基督教的受众还会过主显节(1月6日),日本年轻人会在1月的第二个星期一过成人礼日,俄罗斯的圣诞节会放在1月7日(名为“东正教圣诞节”),伊斯兰教历中12月10日是古尔邦节,这也是伊斯兰教的重要节日等等。

这意味着,人们在此期间的公共假期比平时要多,更有充足的条件和亲人朋友享受娱乐时光,比如玩游戏。Adjust今年发布的一份报告指出,2023年第四季度的游戏安装量同比增长了7%,这在2023年全球游戏应用的安装量下降2%的背景下尤为难得。

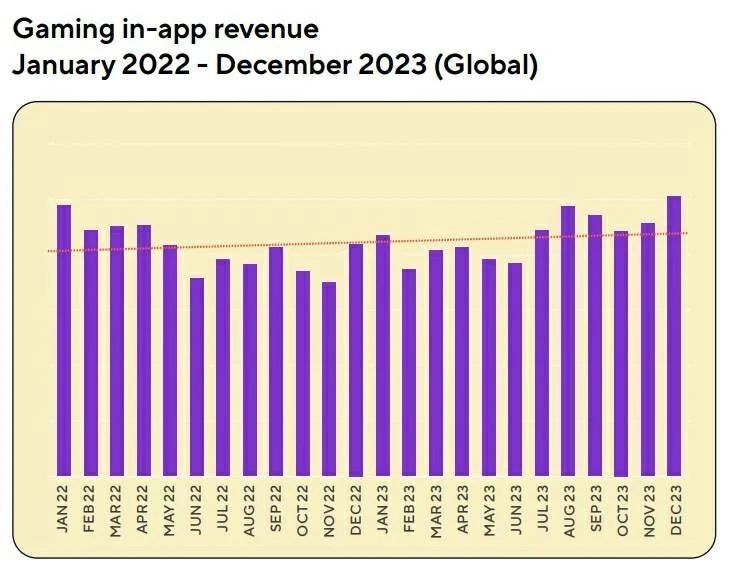

同时报告还提到,2023年12月的IAP收入比全年平均水平高出了17%,反映出用户提高游戏活跃度之余也伴随着更积极的付费表现。

2022-2023 游戏IAP收入变化趋势

基于此,游戏开发者会针对节假日推出特别的活动,例如主题活动、特殊任务、限时副本等,吸引玩家的兴趣并促进付费转化。头部厂商中,《PUBG Mobile》去年12月便依靠版本更新推出Fiore X-Suit和Winter Highness Set等活动,在印度、美国等市场收入快速攀升,海外收入环比增长27%,跃居收入榜冠军。再往前推一年,《PUBG Mobile》2022年12月的收入排名杀入前2,月海外收入环比增长36%,这也离不开游戏内活动的助力。

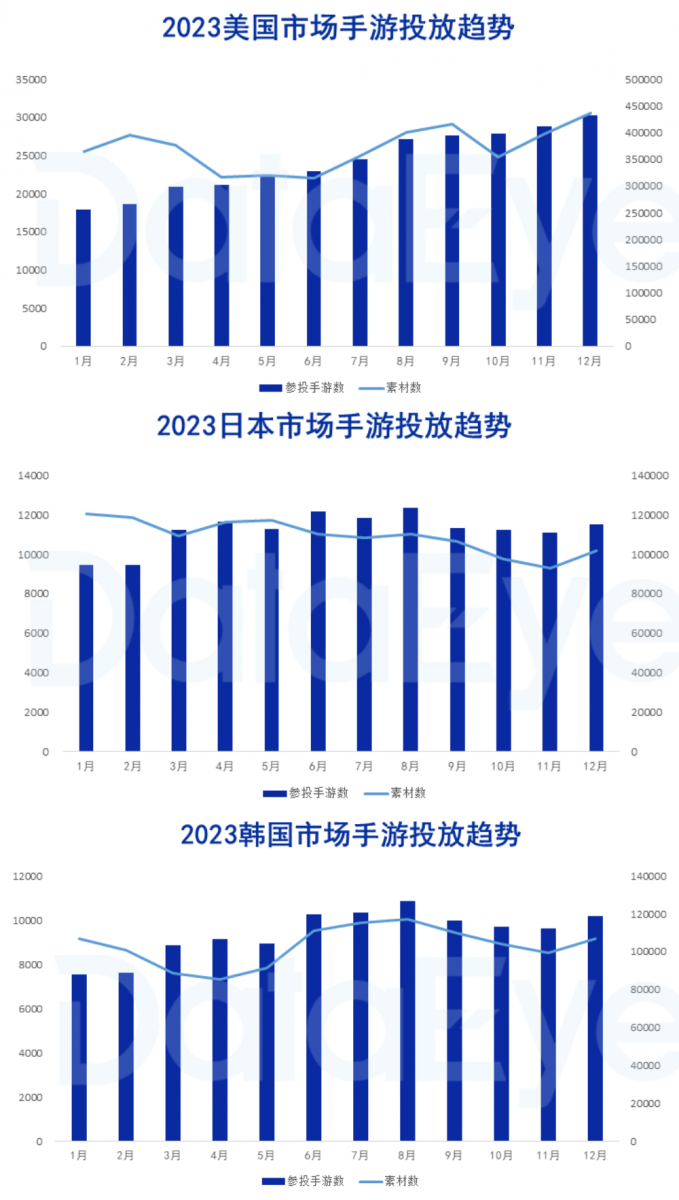

而Q5概念在游戏行业兴起之后,无论是Q5参与买量的游戏数量还是游戏素材数量,其实还有很大增长空间。DataEye《2023年全球移动游戏买量数据报告》显示,美国、日本、韩国三地区1月份参投手游数和素材数均为12个月里最低,除美国外,日本和韩国12月参投手游数和素材数也并非最高。如果游戏厂商深挖Q5增长机会进行针对性投放,或许能抓住这波增长机会。

从流量平台的角度,逐渐成为日常娱乐必选项的TikTok正成为海外获客的热门平台。早在2021年9月,TikTok的月活跃用户数就已突破十亿大关,不仅汇聚了全球的优质创作者,如今也是品牌出海最好的推广渠道之一。

游戏厂商、TikTok、Q5,三者之间所能擦出的火花,可能比我们想象的要大。

为什么在TikTok存在较大的增长空间?

先来看一组TikTok for Business的数据。在TikTok上,诸如英国、德国、美国、日本等的出海重点区域在 Q5阶段均有显著下降,最大降幅甚至高达26%,就算是全球平均也有10-15%的跌幅,这无疑为全球游戏厂商提供了一个成本效益更高的广告投放环境。这不仅有助于降低营销成本,还能够提高广告的效率和效果,从而在全球范围内扩大游戏的影响力和市场份额,开启新的商机。

用户画像方面,2023年的数据提供了一个可观的样本。Q5花费相同或更多的时间使用TikTok、下载应用、玩游戏的用户分别占比81%、67%和61%,并且有45%的用户计划购买手游,51%的TikTok用户计划购买游戏设备。这一定程度上为2024年Q5营销提供了扎实的基本盘——当Q5期间游戏用户的活跃度提升,广告素材想触达目标用户也将容易许多。

2022年底,刚刚进军海外的游戏《忍者必须死》就选择了TikTok作为获客首选,用沉浸式的短视频内容+互动形式成功破圈,TikTok话题#NinjaMustDie#在大推期总播放量超393万,日均播放量54万。TikTok for Business数据指出,《忍者必须死》Q5期间在美国市场实现了3857万的曝光,CTR提高了106%,CVR提升了31%,CPA降低了61%,ROAS提升了57%。

今年,广告主青睐更加多样化的用户获取策略,采用IAA+IAP混合策略完成“获客+变现”的游戏阵容更为庞大,比如AppsFlyer的《2024游戏App营销现状报告》指出,2023年Q2到2024年Q2,采用IAA+IAP混合变现模式的超休闲游戏比例从19%激增至26%;在中重度游戏中,采用混合变现的RPG游戏从41%增长到51%,策略类游戏从59%增长到66%。

通过TikTok for Business营销平台,主打IAA+IAP混合策略的游戏在产品收入、付费率和ROI实现怎样的突破,将是Q5值得期待的一个看点。另外参考上一年的Q5营销,TikTok在一些品类上已经收获了不同程度的战果。

比如以付费购买为目标:

- 小游戏平均购买成本(CPP)降低40%;

- 休闲平均购买成本(CPP)降低31%;

- 策略平均购买成本(CPP)降低17%;

以安装量为目标:

- 小游戏平均安装成本(CPI)降低42%;

- 模拟经营平均安装成本(CPI)降低18%;

- 角色扮演平均安装成本(CPI)降低12%;

有成功案例在前,对应品类的游戏厂商今年Q5可能会加大在TikTok的投放力度。

TikTok Q5营销,游戏厂商该怎么做?

综合以上数据,2024年游戏圈的最后一块战场,大概率会落在Q5期间的TikTok营销上面。那么,游戏厂商该怎样做才能在出海抢位战中不落下风?

针对重点市场、爆款品类制定基建规划,是游戏投放团队的第一项工作。

TikTok for Business 根据过往经验,针对不同品类、地区给到了日耗对应的素材数量建议:

- 美国(SLG、RPG和休闲),日消耗5万美元,日均素材50+;

- 日本(SLG、RPG和模拟),日消耗2万美元,日均素材300+;

- 欧洲(SLG、RPG和休闲),日消耗2万美元,日均素材200+;

- 韩国(RPG),日消耗1.5万美元,日均素材100+;

- 中国台湾(RPG),日消耗3万美元,日均素材100+。

由此可见,广告投放基建规划需要根据地区特性进行定制化调整,不能一概而论。

其次,素材的制作和投放是数字营销中的关键环节,尤其是在TikTok这样的平台上,爆款素材能够显著提升广告效果和用户参与度。GameRes游资网此前曾在《游戏出海,正在刮起一股素材革新潮》一文中拆解过爆款视频素材的通用公式——以30秒素材为例,前3秒用真人出镜的形式演绎剧情吸引用户眼球,3-25秒用游戏录屏+口播的方式展示游戏玩法,最后5秒收关时给出福利,鼓励用户下载。

而细化到不同市场、不同品类,爆款素材存在明显差异。比如美国市场的 RPG 爆款素材往往喜欢用情景剧的方式,切入当地文化,调动用户情绪,时长在45s左右,SLG 爆款则喜欢用录屏展现真实玩法,呈现失败案例,激起用户胜负欲。

以帮助游戏厂商更高效产出爆款素材为目标,TikTok for Business 今年推出了TikTok ONE创意解决方案集合平台,通过与创作者(以前的TTCM&TTCC)、创意专家(TTCX)合作,或是素材研究(创意中心),这些需求场景只需登录一次就可实现。

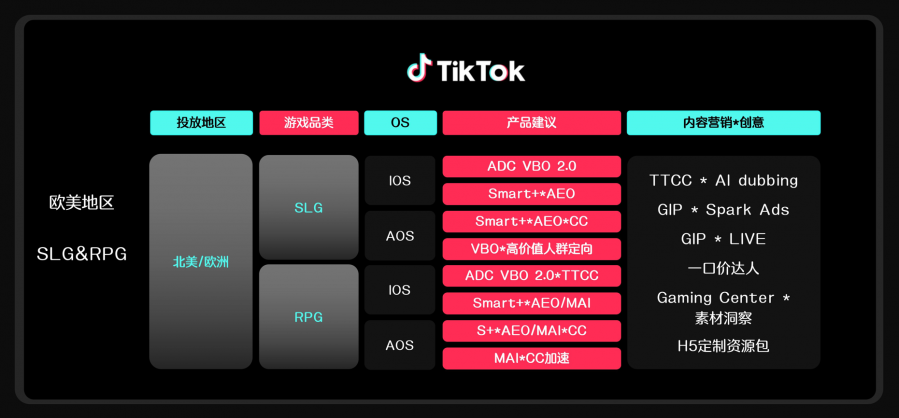

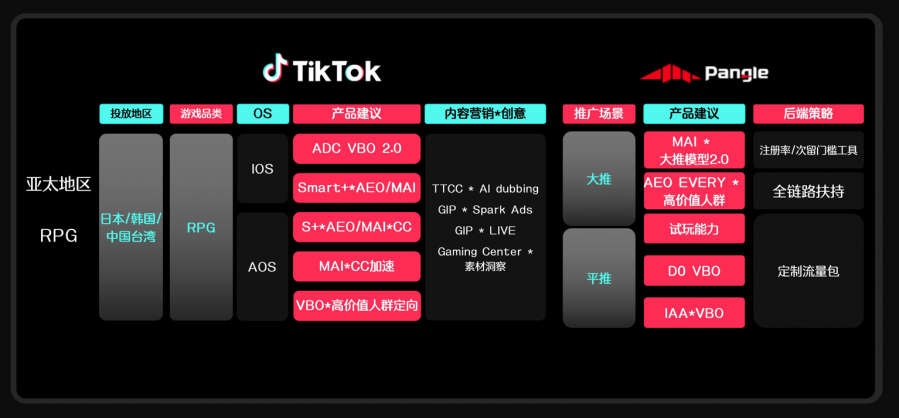

把好素材这一关之后,投放环节也不容有失。对于广告主而言,TikTok和Pangle都是可选的投放平台,根据平台特点配置不同的广告版位和产品,面向安卓、iOS双端玩家做到精准投放,这个过程中都可以从TikTok for Business过往成功经验中得到参考。

今年,为满足广告主多样化的需求,TikTok for Business还推出了新的产品。比如Smart+,作为TikTok的自动化效果广告解决方案,Smart+简化了广告创建,并利用机器学习自动优化投放效果,广告主只需创建一个广告计划,由AI根据投放目标驱动、自动化管理广告投放。另外 TikTok for Business 也在10月份针对 IAA 推出了应用价值优化产品VBO,帮助广告主提高ROI和D0 ROAS。

在iOS端,广告主如今能够接触到TikTok for Business全新推广系列类型ADC,搭配AEO(App Event Optimization)或VBO(Value-Based Optimization)进行投放。同时Pangle也提供了Pangle Playable试玩广告形式,允许用户在广告中体验游戏的互动式演示。

随着Q5营销战役的临近,这些资源或将给游戏广告投放团队带来更不一样的打法,从而提高广告活动执行和优化的成功率。GameRes游资网了解到,TikTok for Business今年曾帮助一款大推期的二次元模拟经营游戏取得了日区免费榜1,游戏OB第三天达到了日耗峰值31万美元。这对于志在Q5期间有所作为的大推期产品,也将是个不错的参考对象。

结语

在游戏出海行业增长难寻的背景下,Q5这个创新营销节点正在开辟一条清晰的增长路径。善于发现Q5价值的游戏厂商,可以通过推出应用内活动与用户交互,精准监测推广活动表现,从而在用户留存和获取上取得更好的效果。

在游戏行业增长的征途上,那些能够洞察细微之处并巧妙驾驭细节的人,往往已经迈出了通往成功的第一步。如果针对上述内容您想了解更多,欢迎点击获取。